Транспортный налог предприятия — это налог, взимаемый с каждого транспортного средства, зарегистрированного компанией. У многих предпринимателей возникает ряд вопросов. Когда нужно подавать налоговую декларацию, когда нужно подавать декларацию об авансовых платежах? Прочитайте статью до конца, и вы найдете ответы на эти и другие вопросы.

Транспортный налог является местным налогом, установленным законодательством налогооблагаемых государств Российской Федерации и обязательным к уплате на территории соответствующего налогооблагаемого государства Российской Федерации.

- Кто обязан платить налог

- Процентные ставки — как они рассчитываются

- Что такое транспортный налог КП?

- Что такое налоговый кредит на транспортное средство?

- Видео: Начисление транспортного налога и расчет на примере

- Когда платить

- Авансовые платежи

- Льготы по оплате транспортного налога

- Пени и штрафы

- Видео: Транспортный налог для юридических лиц

Кто обязан платить налог

Налогоплательщиком транспортного налога является компания, на которую зарегистрировано транспортное средство. Другими словами, налог платят компании, чьи автомобили или другие транспортные средства зарегистрированы в государственном органе автоинспекции. Даже если транспортное средство не используется для прямых нужд компании и не приносит дохода, она все равно обязана платить налог в государственную казну.

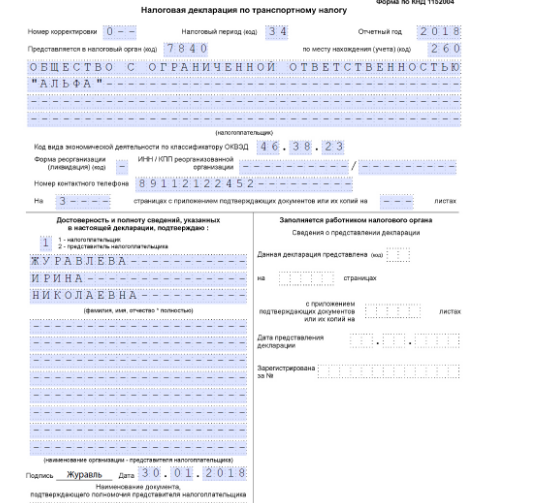

Титульный лист налоговой декларации компании по автомобилю

В целом, налог взимается с легковых автомобилей, грузовиков и автобусов, числящихся на балансе компании. Однако компании, занимающиеся определенными видами предпринимательской деятельности, будут платить налог и на другие виды транспорта, например, на водные суда. Яхт-клубы, владеющие катерами и яхтами и сдающие их в аренду, обязаны платить сбор государству.

Важно подчеркнуть, что сбор платят только компании, владеющие транспортными средствами. Если транспортное средство арендуется, а строительная техника сдается в аренду, обязанность по уплате сбора лежит на владельце транспортного средства или техники.

Процентные ставки — как они рассчитываются

Налоговая ставка является одним из основных параметров для расчета дорожного налога. Ставки налога для организаций и физических лиц рассчитываются по одной и той же ставке. Это означает, что сумма дорожного налога для организаций и физических лиц одинакова.

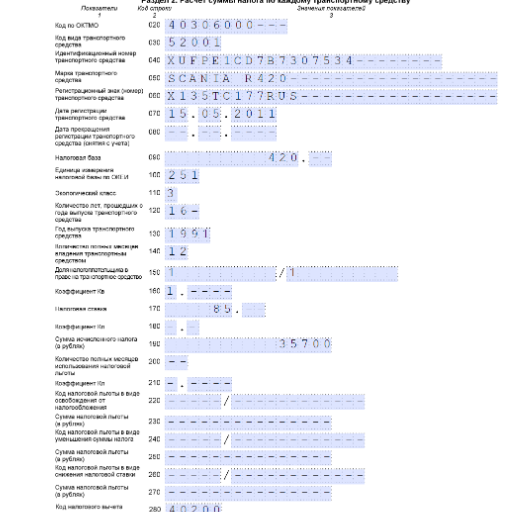

Транспортный налог для юридических лиц рассчитывается так же, как и для физических лиц, по простой формуле

Налоговая база x налоговая ставка.

В эту формулу также может быть добавлен повышающий или понижающий коэффициент для уменьшения или увеличения ставки налога в регионе по отношению к базовому значению, предусмотренному в статье 361(1) Налогового кодекса. Однако налоговая ставка, установленная для субъектов Федерации, не может отличаться от базовой величины более чем в 10 раз. Такие ограничения предусмотрены вторым пунктом статьи 361 Налогового кодекса РФ.

Как рассчитать транспортный налог для юридических лиц

Ставка налога на автомобили зависит от мощности двигателя. Расценки выражаются в рублях за лошадиную силу. Например, если применимая ставка для автомобиля мощностью 100 лошадиных сил составляет 2,5 рубля, владелец автомобиля должен заплатить 2 500 рублей (100 лошадиных сил х 2,5 рубля). (100 л.с. x 2,5 руб.).

Для дорогих автомобилей со средней ценой более 3 млн. руб. к ставке транспортного налога применяется повышающий коэффициент с учетом года выпуска (пункт 2 статьи 362 НК РФ). Перечень таких автомобилей публикуется на сайте Министерства промышленности и торговли Российской Федерации до 1 марта соответствующего налогового периода.

Следует также отметить, что если автомобиль продается или покупается в течение налогового периода, то есть период владения менее одного года, то в дополнение к налогу на автомобиль применяется специальный коэффициент владения транспортным средством, который представляет собой отношение количества месяцев владения к количеству месяцев в периоде. Например, если автомобиль был продан 5 октября и находился в собственности 9 месяцев в году, будет применен коэффициент 0,750 (9 месяцев : 12 месяцев).

Если в регионе нет собственного транспортного налога, то применяется базовая ставка налога, установленная Налоговым кодексом РФ.

Что такое транспортный налог КП?

Коэффициенты КП (повышающие коэффициенты) используются для расчета налога на легковые автомобили, цена которых превышает 3 миллиона рублей. Список таких автомобилей обновляется ежегодно, его можно найти на сайте Министерства промышленности и торговли.

Коэффициент роскоши распространяется не только на компании, но и на автовладельцев-граждан. Она зависит от средней стоимости автомобиля и года выпуска.

Размеры коэффициентов приведены в таблице в пункте 2 статьи 362 Налогового кодекса.

| Стоимость автомобиля | Сколько лет прошло с года производства | Увеличение коэффициента |

| 3 — 5 миллионов рублей | 2 — 3 года | 1,1 |

| от 3 до 5 миллионов рублей | от 1 до 2 лет | 1,3 |

| от 3 до 5 миллионов рублей | Менее 1 года | 1,5 |

| 5 — 10 миллионов рублей | Менее 5 лет | 2 |

| Более 15 миллионов рублей | Менее 20 лет | 3 |

Что такое налоговый кредит на транспортное средство?

Коэффициент налога на транспортные средства (Kd) — это соотношение между количеством месяцев, в течение которых вы фактически владеете облагаемым налогом транспортным средством, и количеством месяцев в отчетном периоде (12, поскольку в финансовом году 12 месяцев).

Кроме того, месяц, в котором вы продали или купили автомобиль, также включается в расчет как целый месяц. Например, если вы купили автомобиль в марте 2018 года, то есть фактически владели им 10 месяцев. Поправочный коэффициент для расчета суммы налога равен 10/12 = 0,8333333. При расчете этого параметра необходимо округлять полученное значение до ближайшей сотой (строго следуя правилам математики). В приведенном выше примере коэффициент равен 0,83.

Если автомобиль зарегистрирован в органе ГУИБДД и снят с учета в том же месяце, поправочный коэффициент составит 1/12 = 0,08.

Применяемый множитель может уменьшить или увеличить сумму налога на автомобиль.

Видео: Начисление транспортного налога и расчет на примере

Когда платить

Как рассчитать транспортный налог для предприятий

Важным моментом является то, что крайний срок уплаты предоплаченного налога — это тот самый момент, когда он должен быть перечислен в бюджет юридическим лицом. Размер штрафа напрямую зависит от суммы налога.

Для юридических лиц установлены следующие налоговые периоды

Поэтому оплата транспортных расходов производится четыре раза в год.

Следует также отметить, что субъекты Российской Федерации вправе отказаться от установления какого-либо отчетного периода. И отнести уплату понесенных налогов к единому платежу для таких юридических лиц.

Например, в Москве и регионах выплата авансовых платежей просто не предусмотрена.

Это определено специальным нормативным документом — частью 1 статьи 3 Закона города Москвы от 9 июля 2008 года № 33 «О дорожном налоге».

В то же время юридические лица, зарегистрированные в Москве, обязаны уплатить налог единовременно до 5 февраля, следующего за финансовым годом.

В случае с северной столицей, Санкт-Петербургом, ситуация несколько иная. В этом городе и в Ленинградской области юридические лица должны платить заранее.

Первые три платежа осуществляются следующим образом

Последний авансовый платеж по налогу должен быть уплачен до 10 февраля. Указанные выше даты относятся к платежам за предыдущий год и осуществляются до подачи декларации.

Этот вопрос определяется специальным местным законом (статья 3, пункт 2 Закона Санкт-Петербурга № 487-53 от 4 ноября 2002 года)». О транспортном налоге». Поэтому в других регионах ситуация такая же.

Может возникнуть или не возникнуть необходимость в предоплате. В этом отношении рекомендуется договариваться заранее.

Это особенно актуально, если юридическое лицо зарегистрировано относительно недавно. Лицо, ответственное за подготовку отчетности, не имеет необходимого опыта.

Авансовые платежи

Согласно налоговому законодательству, компании обязаны уплачивать этот налог авансом, если иное не предусмотрено местными законодательными актами.

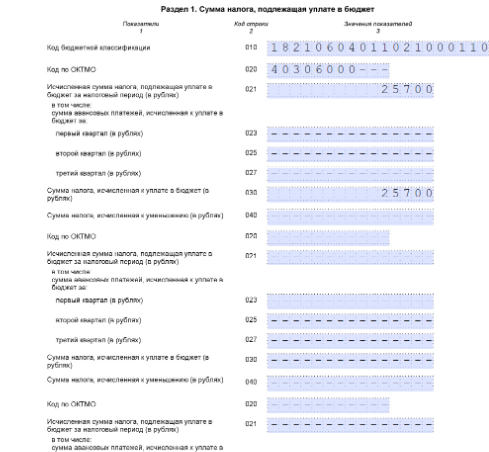

Формула, используемая юридическими лицами для расчета транспортного налога, выглядит следующим образом

StN = IPTN — SAP,.

СТН — сумма транспортного налога.

ИПТН — сумма начисленного транспортного налога.

ATP — сумма авансового платежа.

Дата уплаты авансового платежа по транспортному налогу устанавливается каждым регионом. Обычно такие выплаты производятся в конце квартала. Размер каждого ежеквартального авансового платежа составляет одну четверть от годовой суммы.

Льготы по оплате транспортного налога

Юридические лица имеют право на освобождение от уплаты налога на автомобиль. Он применяется к транспортным средствам, используемым для предпринимательской деятельности в определенных секторах.

Это относится к

Руководители предприятий и бухгалтеры должны помнить, что освобождение от уплаты транспортного налога не освобождает их от подачи годовой налоговой декларации: они должны до 1 февраля подать налоговую декларацию за предыдущий год и указать причины, по которым налоговый кредит не был перечислен в бюджет.

Расчет и размер штрафов за неуплату налога на автомобиль юридическими лицами

Пени и штрафы

Размер пени по транспортному налогу юридических лиц

Предполагается, что процентное соотношение штрафов будет следующим

Размер штрафа рассчитывается по схеме, аналогичной описанной выше. Однако есть важное отличие. В случае юридических лиц штраф составляет 1/300 от ключевой ставки в течение первых 30 дней и удваивается до 1/150 в дальнейшем.